负极石墨化涨价追踪

新能源汽车市场景气度持续攀升,负极材料需求供应紧张,导致石墨化产能缺口拉大,加工费涨价趋势也愈演愈烈。

高工锂电获悉,目前国内负极石墨化加工主流报价在1.8-2.2万元/吨,部分零单报价达到2.3-2.5万元/吨,相较于2021年初1.2-1.5万/吨,最高涨幅超过100%。

一位负极企业高层表示,高位报价主要来自第三方石墨化代加工厂,负极厂家“自营”加工厂涨价幅度相对较小。随着负极头部企业石墨化加工比例不断提升,短期逐利抬高报价的第三方石墨化代加工厂未来或难以生存。

负极石墨化加工涨价背后,源自产能的供不应求。

“由于内蒙古地区环保和限电等政策,部分小的石墨化代加工厂已陆续关停,大厂开工率不足。相比下游市场旺盛对于负极材料需求持续增长,石墨化短期供应紧张,加工费被持续推高。”百川股份高层表示。

据了解,人造石墨仍是负极材料的应用主流,作为人造石墨制备过程中的关键工序,石墨化加工电费约占石墨化成本60%,属于高能耗产业,主要集中在内蒙古、四川、山西、云南等地区。

由于单位电价低廉,内蒙古是国内负极石墨化产能重要集聚地,约占全国总产能46%。受“双碳”国家战略目标及内蒙古能耗“双控”政策影响,负极石墨化新增产能被抑制,企业开工率也受到一定限制。

中科星城总经理皮涛进一步指出,基于各地政府能耗控制政策、环评压力、频繁限电及电费上涨等原因,负极石墨化产能释放及扩张均不及预期,导致供给缺口越拉越大。加之石墨化加工建设周期需要至少半年至1年时间,即便到明年上半年,石墨化产能缺口依然难以缓解。

为满足未来巨大的市场需求,目前负极龙头正在加速部署负极“一体化”项目(包括粉碎、造 粒、石墨化、碳化、筛分、除磁等负极材料全工序)建设,并成为石墨化产能扩张的主力。未来负极产业高度集中的局面将进一步稳固。

石墨化短期供需缺口加剧

事实上,从去年四季度开始,国内负极石墨化产能已经显露出紧缺态势。随着今年锂电池市场高开高走,石墨化代加工价格也持续上行。

高工锂电研究所(GGII)调研数据显示,2021年上半年中国负极石墨化加工价格上涨超60%,锂电池市场需求旺盛带动上游负极人造石墨出货量,导致负极石墨化供不应求。预计2021年下半年负极石墨化产能仍将维持供应紧张态势。

皮涛表示,目前大客户长单价格增长幅度较小,零单价格变动幅度较大,但是随着石墨化产能缺口的进一步拉大,短期逐利为主的第三方石墨化加工企业的价格仍会上涨。

璞泰来相关人士也坦言,未来一段时期内负极石墨化加工成本上涨趋势明显。

短期来看,负极石墨化缺口进一步增大的原因在于:

1、动力电池领域下半年订单依然饱满。GGII预计,下半年我国新能源汽车市场产销两旺的局面仍将维持,全年产销量有望历史性突破300万辆。动力电池产能需求大幅增长,将愈发加剧负极石墨化的产能缺口。

2、由于前两年负极石墨化产能结构性过剩,导致价格低位运行,去年新增产能非常少。头部厂家产能扩建基本是从年底前后才陆续开启,审批周期叠加建设周期也在拉长石墨化产能的释放周期。

3、各地政府能耗控制政策、环评压力、限电及电费上涨等原因,负极石墨化整体产能释放及扩张均不及预期。

总体而言,虽然目前已经有不少石墨化产能正在推进建设及规划建设,但下半年大规模产能释放有限,供需缺口依然难以缓解,具备一定规模的产能预计明年才能陆续释放。

负极龙头加速提升石墨化比例

一面是满足锂电池下一阶段的高增长需求,一面是应对原材料、石墨化价格上涨压力,负极材料企业不断提升石墨化自供比例,加快负极一体化项目打造。

高工锂电获悉,石墨化在负极成本中占比在50%左右,由于前期投入大、技术壁垒高等原因,初期负极材料企业石墨化加工主要依靠外协。目前能够完全实现石墨化“自营”的负极企业仅有尚太科技一家。

随着动力电池规模持续扩大,材料企业降本需求迫切,主流负极材料企业开始通过自建、收购或入股的方式加码石墨一体化、碳化产能,提升石墨化自供比例,实现快速降本、提高盈利能力。

根据行业测算,石墨化自供比例提升20%,毛利率可提升近6%。

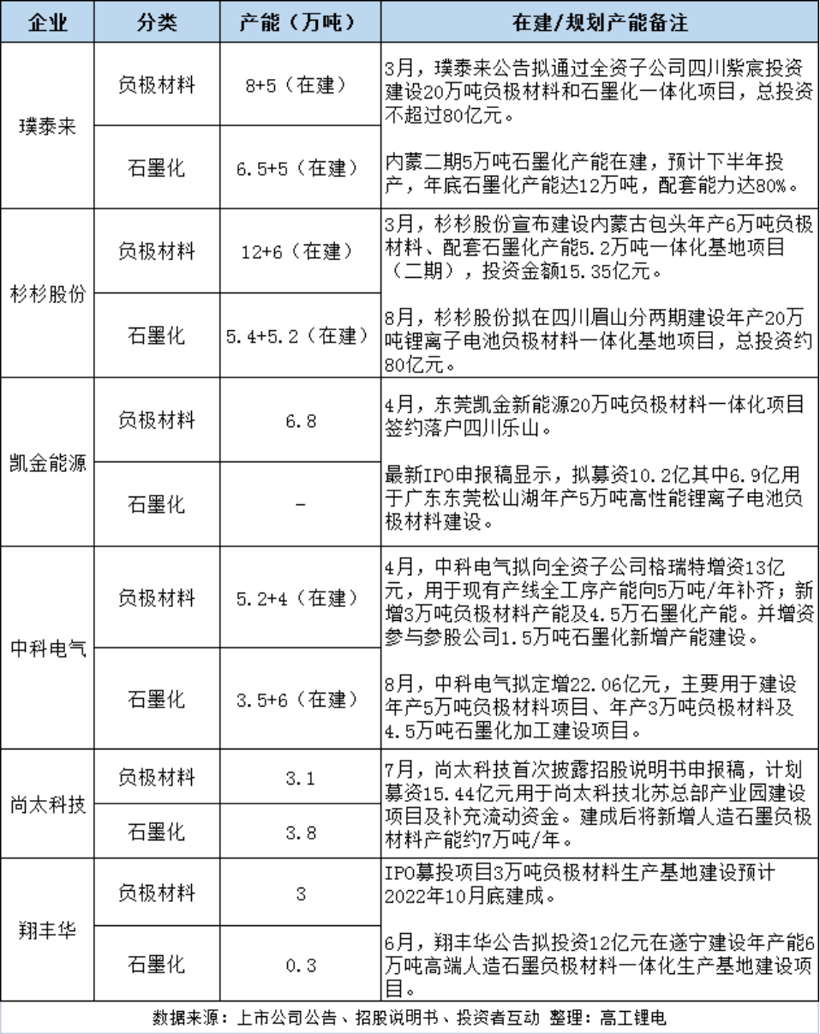

高工锂电注意到,今年以来,负极材料(人造石墨)头部企业包括璞泰来、杉杉股份、凯金能源、中科电气、尚太科技、翔丰华等均在加速扩产石墨化产能及负极材料一体化项目,扩产涉及金额超250亿元。

目前,负极材料头部企业已经成为石墨化产能扩张的主力,预计占据国内石墨化产能约60%的市场份额。同时,石墨化代加工企业产能也优先供应头部企业。

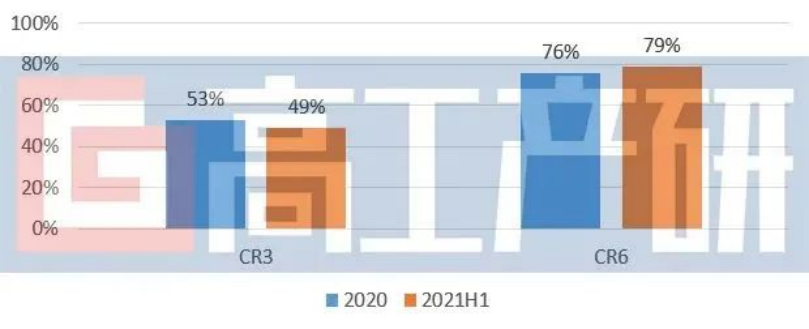

从市场格局来看,当前国内负极材料市场集中度较高。GGII数据显示,2021H1 CR3行业集中度为49%,CR6行业集中度为79%。其中,人造石墨市场呈现璞泰来(紫宸)与杉杉的双寡头格局。

2020-2021H1年CR3、CR6集中度

数据来源:高工产研锂电研究所(GGII),2021.7

随着石墨化“自营”比例提升,负极一体化项目优势凸显,未来负极材料市场集中度将会进一步向头部企业集中。