劫案、追货和3000亿热钱,巨头们被「困住」的这一年

来源:The World Economic Forum

作者丨秦章勇、丁唯一

编辑丨王妍

6月18日,一起两天前发生在香港的抢劫案却在汽车业引起轩然大波。

14箱总值约500万港元的电子芯片,由物流公司运输途中,遭到三名男子抢劫。混乱中,匪徒不仅打伤了送货人员,还带着这些贵价芯片一起逃去无踪。

在传统车企工作的常潇看到后,第一反应就是把新闻转给同事,大家一方面惊讶于劫匪如此“与时俱进”,“连黄金都不抢了改抢芯片了”。另一方面,让他们对芯片产生异乎寻常的关注度的,正是因为这些小小的电子零件,已经成为影响汽车市场发展的最大阻碍。

事实上,过去很长一段时间,当汽车缺芯成为一个常态化事件,恐慌情绪也像洪水猛兽般蔓延至汽车业的各个角落。

“芯”惊胆战

在刘慈欣的科幻小说《球状闪电》里,他描述了这样一个场景,地球因为收到了一种特殊攻击,导致所有电子设备的芯片全部消失,整个世界因此而陷入瘫痪。

在如今的现实世界里,汽车业也因为一场始料未及的重击,正在走向“瘫痪”。

当下,车企停工不再是新鲜事。从大众、本田、福特、到蔚来,各家车企都因为一颗小小的芯片,让原本24小时轰鸣作响的工厂陆续熄火。此前声称不缺芯片的丰田,也在近期宣布,将在下个月暂停日本两个工厂装配线的生产,时间最长为8天。

刚到6月,吴凡所在的车企工厂就放了高温假,这比往年提前了近一两个月之久。除了例行对设备进行升级维修,今年早到的假期还带着因芯片短缺而带来的产能闲置的无奈。

始作俑者正是疫情这只黑天鹅。车企因生产线停摆而悲观下调销量预期,同一时间,却迎来了手机、PC以及云服务的持续火爆,为了应对这一激增的需求量,芯片厂将更多产能挪到了电子设备身上。而汽车销量的反弹速度却超出人们预期,汽车业悄然复苏,汽车芯片却不够用了。

平衡的供应链条一旦被打破,一时间,车企变得被动起来。

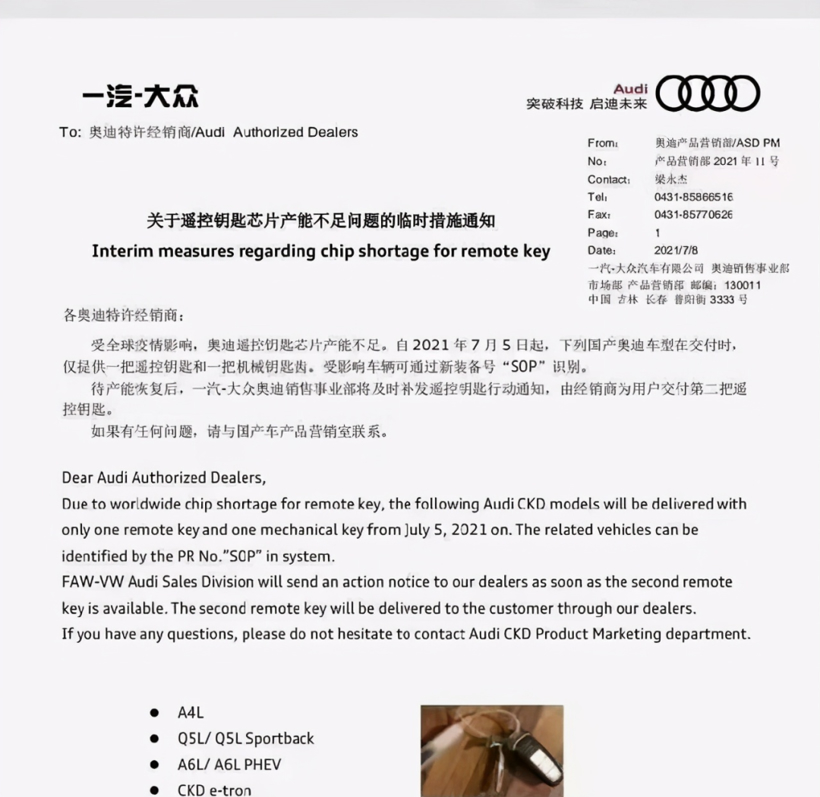

因为缺少芯片,一汽-大众奥迪在给各地特许经销商的公告显示,从2021年7月5日起,部分国产奥迪车型在交付时,仅提供一把遥控钥匙和一把机械钥匙齿,待产能恢复后再补发第二把遥控钥匙。

消费者对此却表示不能理解。在不少车主看来,“缺芯”只是车企想“减配”、“省钱”的理由,“销量还是蹭蹭地涨”就是最好的佐证。但一位奥迪销售表示,不只是少了一把钥匙,目前现车数量也已告急。另一些车主觉得,“车内没减配就行,至于钥匙给一把还是两把都不重要了。”

不久前,宝马宣布由于芯片短缺导致部分车型减配,涉及到自动驾驶辅助系统Pro、哈曼卡顿高端音响、手机无线充电和数字钥匙等配置,价格也随之下调。自主车企管理层董一琛告诉未来汽车日报,大部分的减配措施还是会选择使用在盲区监测等不影响使用的功能上。

来源:网络

受芯片影响更严重的,则直接打乱了新车发布的节奏。7月5日,由于缺芯导致的零部件供应短缺,原本定于当天上市的起亚智跑Ace被临时叫停,不得不宣布延期上市。

“芯片是现在最大的不确定因素。”在沃尔沃汽车供应链部门任职的陈宵坦言,目前,沃尔沃在华的三家工厂里,有两个是停工状态,集中一个保生产。但即便这样,芯片也无法保证供应,工厂只能“开一天,歇一天”。

这直接导致工厂产能直线下降。董一琛发现,全球汽车受影响的产能数据,每周都在变化。据AutoForecast Solutions的最新预测,截至7月5日,全球因缺芯导致的汽车产量损失已达到493.8万辆,预测全年会损失610万辆的产量,而在一周前,这个数据还是580万辆。

在多位行业内人士看来,停工影响效率,但却是没有办法的办法。为了保证生产线的正常运行,不少车企可谓是各显神通,宁可减产,也不能停产。

陈宵告诉未来汽车日报,目前不少车企选择调整生产策略。“如果芯片的总量是固定的,就会从需求端做分配,将数量向盈利程度高的车型倾斜。”目前,沃尔沃在生产的车型以XC60为主。

此外,为了不让生产线闲置,芯片甚至可以“重复利用”。一位自主车企内部人士称,为了不让生产线闲下来,工人会将已经下线的车开到停车场,把芯片卸下来,再重新装到生产线上,留着给下一批汽车组装下线。而已经下线的车,会在芯片到位之后再补充安装。

“追”芯片的人

当在Tier 1公司任职的刘宇,听闻长城汽车因为缺少芯片,董事长魏建军不得不亲自出马追货,他才真正意识到,芯片的断供,直接刺痛了多少车企的命脉。

除了高层出面施压,一时间,身处这个链条上的人几乎都在满世界地找芯片。各家都闻风而动,向有限的芯片池子里撒下更大的网。

陈藩在一家美资车企采购部门工作,在他的印象中,工作节奏是从今年年初开始突然加快,“2020年下半年大家都看到缺芯的情况,但直到今年,才意识到问题的严重性,开始大量囤货”。

正常情况下,车企不会大量囤积芯片,“芯片本身也有寿命,存放条件不当或者时间太长也会失效”。但面对来势汹汹的缺芯潮,人人都想掌握主动权,不少车企还是选择在全球范围内扫货。

来源:Shutterstock

在车企采购部门,往常与之对接的,大多都是国际上的一级供应商,而芯片供应商和晶元供应商则由Tier 2对接,并不用车企亲自出动。但在芯片短缺的当下,为了提高效率,“除了Tier 1,车企也会通过Tier 2甚至Tier 3的渠道直接沟通。”

压力也随着并无进展的困境而蔓延,不再局限于采购部门。陈藩看到,如今公司上上下下都在为了抢芯片而努力,催货也成为高管们的日常工作。

芯片公司林立的上海则成为所有人的目标。

因为不少芯片厂商都选择将销售办公室设在上海,陈宵称,为了保证供货正常,车企高管定期拜访都是常事。一名自主品牌车企采购部门的员工透露,公司已经派了采购员在供应商那里蹲点抢货。

在2020年度股东大会上,长安汽车董事长朱华荣透露,为了保证生产经营正常进行,已在上海派驻高层领导蹲守,与芯片制造商保持紧密沟通。

在车企任管理层的董一琛也开始频繁往返于上海,核心任务就是“催货”。“现在Tier 1向供应商要货,也希望主机厂能出面,这样更能施加一些压力”。

时间久了,陈藩也挖出不少追芯片的门道。在一个可能有10个子零件的BOM(物料清单)里,每个零件受影响的程度都不一样,想要快速地买到芯片,就需要十分了解产品需求量,并快速锁定最为重要的供应商。

和供应商对接之余,陈藩还要对接内部确认不同部门的需求,“OEM的部门本来就多,一二三级供应商网络也很复杂”,协调内部物流、追踪航班动态等琐碎的任务也开始涌入采购部门。

为了避免囤货带来的进一步短缺,供应商需要练就火眼金睛,从众多订单中识别出是囤货,还是刚需。刘宁告诉未来汽车日报,有时候不得不通过加价,或者要求预定更长周期的采购量,来筛选客户的优先级。

在抢夺芯片的混战里,“黄牛”也加入进来。一些通用类的芯片,也有分销商经手销售。但在陈藩眼中,就像以前抢火车票,这类芯片通常都充满着不确定性,“前一秒还能刷到有一定的数量,但下单的时候可能突然就没货了。”

这也考验着买家的鉴别能力。除去芯片厂商官方认可的经销商渠道,小的分销商能否提供可靠的芯片,仍然有待于甄别。“尽管卖的不一定是假货,但如果库存比较久,买回去也无法使用。”

“长期踩踏事件”

当车企缺芯的难题传导至芯片代工厂,金字塔式的供应关系也开始随之崩塌。

通常情况下,芯片的平均生产周期为26周,而为芯片提供基础原材料的晶圆代工厂会根据客户的需求提前分配产能。在车企和代工厂之间,隔着芯片设计公司、一级、二级供应商等中间商,信息传导的速度也远远慢于供应端紧缺的加剧。

半导体咨询行业资深人士王雷告诉未来汽车日报,打破汽车芯片供需平衡的始作俑者正是疫情。“车企和芯片工厂之间微弱的供需平衡被打破,双方同步存在延迟,并且对市场行情出现了严重误判。”

如今不光是车用芯片,手机、PC甚至洗衣机和电磁炉等设备的芯片需求也在上涨,整个芯片行业都处于供不应求的阶段。王雷称,“主要晶圆代工厂的产能利用率已经超过95%,产能供给非常紧张,供应链一旦中断,车企很难从中插足。”

和不少车企甚至按照以往数倍的采购量恐慌性下单一样,生产端的芯片制造企业也开始从上游疯抢用于制造芯片的原材料晶圆。

“目前晶圆产能已紧张到不可思议,客户对产能的需求已达恐慌程度”,早在去年11月,芯片代工商力积电董事长黄崇仁就点出了晶圆产能紧张的现状。

随着芯片行业的推陈出新,大部分汽车芯片使用的8英寸晶圆早已不再是芯片制造商的排期重点。

2018年,台积电宣布在南科六厂旁新建一座8英寸厂,这是其15年来第一次新建8英寸厂,之后几年,全球几乎没有新的8寸纯晶圆代工厂出现,而国际半导体设备厂也多已停止或减少8英寸厂设备的生产。

当市场整体需求不断增长,以及不确定性因素的出现,让8英寸的产能旧患又添新愁。王雷告诉未来汽车日报,代工厂会优先消化既有订单,并保证长期客户的生产,对于不少芯片设计公司来说,现在很难拿到8英寸晶圆的产能,也很难排单。

巨大的缺口之下,车企不得不倒逼芯片代工厂扩充8英寸产能。“目前无论是地方政府还是企业,都在积极建厂扩产能。”杜飞告诉未来汽车日报,作为芯片代工厂的软件服务商,自去年芯片短缺以来,他的工作节奏比以往要忙碌得多,需要经常去合肥、浙江等地的新工厂出差。

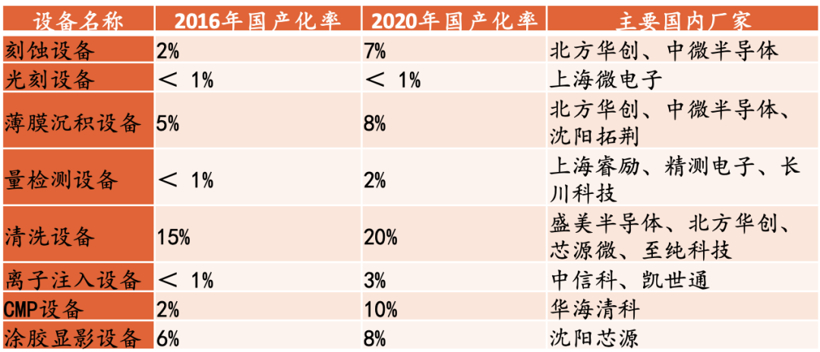

从国家到各大公司,都开始加快芯片制造的速度,不过因为一些国家限制其国内公司向中国出口相关设备,层层压力之下,生产设备的严重不足,也限制了芯片代工厂的扩张。

来源:平安证劵

一个更为残酷的事实是,如今芯片代工厂积极扩充产能,但对车企来说,似乎是远水难解近渴。杜飞表示,从工厂打桩、设备调试、软硬件安装再到芯片量产,最少需要两年的时间。而另一边,新能源车对芯片用量只增不减,这意味着对于车企来说,若要达到芯片供需平衡,或将等待近两年的时间。

华芯金通创始合伙人吴全判断,国外市场基于半导体产业制造能力基础,缺芯的时间预计不会太长。“但国内则不然,面临境外供应链封锁和国内产业能力亟需提升的双重负担,缺芯或将面临更长期的压力。在他看来,国内业界对此应有足够认识,并做好打持久战的准备。

地平线创始人余凯将当前的困境形容为一起“踩踏事件”,“踩踏是几个因素叠加在一起的,这也反映了一个时代长期的趋势。”

千军万马过独木桥

减配、减产,被芯片扼住脖子的车企们不得不选择Plan B。

自2020年起,不少车企开始掉头转向国产芯片商,多位半导体行业人士告诉未来汽车日报,以往很难进入车企供应链的国产芯片企业,不少都借机拿到了入场券。

芯片国产替代的风也越刮越大。事实上,自华为、中兴“断芯”以来,国产化的呼声越来越高,不少企业纷纷上马芯片项目,相关的芯片公司也如雨后春笋般涌现。半导体从业者发现,在多如牛毛的行业会议上,最不缺的就是投资人。

火爆的融资景象成为行业风向变化的见证。数据显示,仅在今年上半年,我国芯片半导体行业投融资事件达到205起,总金额达2944.02亿元,远超2020年全年的1097.69亿元。

“对企业来说,现在最值钱的是时间。”杜飞表示,在关乎企业生死的当下,所有企业都不想落后,“尤其站在风口上,人人都想实现借机超车。”

然而如潮水般涌来的热钱并不能抵消涌缺芯的焦虑。

“这个行业太窄,而且门槛太高,只有产业链发达才能吸引人才,以前国内的发展环境并不允许。”一位半导体行业从业者告诉未来汽车日报,对于这个技术迭代迅速,马太效应和规模效应明显的行业来说,国内芯片商一旦失去先发优势,很难追赶。

和国际巨头相比,在核心技术方面,国内厂商依然处于劣势。而技术成熟与否,则直接决定着其在产业链里的话语权。

一位自主品牌高管告诉未来汽车日报,如今不少主机厂在采购基础芯片时虽然降低了标准,但在中高端芯片的选择上,国内可供选择的并不多。

“一些合资企业,部分主导权在外方手中,国内厂商更难进入其供应链。国外企业在芯片设计和制造方面已经有几十年的经验,国内和其相比,仍有十年甚至二十年的差距。”

车规级芯片,不仅要求更高的良品率和质保期,还需要花费更长时间进行研发和验证。从前期研发到正式量产,需要经过诸多检验流程。部分车规芯片,则需要通过车规认证的产线才能生产。不少芯片前期设计好,之后却卡在了流片阶段。

在国内的芯片设计企业中,华为虽然能够设计出7纳米甚至5纳米的芯片,但国内却没有芯片制造厂能够生产。一个残酷的现实是,不少芯片设计公司的命运,几乎全部系在像台积电这种代工厂巨头身上。

也正因为如今处在“卖方市场”,台积电也一再上调汽车芯片的价格。仅在今年4月,台积电就在一个礼拜之内三次调价。多位芯片行业告诉未来汽车日报,芯片设计公司排不到产能就会导致资金链断裂,未来两年会有大批芯片设计公司因此而倒下。

来源:平安证劵

与此同时,当前国内半导体生产设备仍严重依赖进口,根据《上海集成电路产业发展研究报告》,2019年我国半导体设备国产化率约为18.8%,国内集成电路设备国产化率仅为8%左右。

6月底,有消息称华为将在武汉新建首个晶圆制造厂,预计明年即可分阶段投产。中芯国际的扩产也在路上。前不久,中芯国际回复投资者称,根据公司今年的CAPEX支出计划,拟扩建1万片12英寸和4.5万片8英寸晶圆的产能。

造芯这场战役之艰难难以想象,但对困在这场危机中的所有人而言,自救仍在继续。

(注:文中受访者除吴全外,皆为化名)