疫情下的丰田:最挣钱车企的红与黑

红与黑,功与过,究其本质仍然是经营哲学之下的取与舍。丰田已经在产业二次革命里成为行业的范本,那么在汽车产业整体转型的当下,如何从丰田身上得到借鉴和规避警示,这个强大的近邻也就成为中国车企们最佳的参照。

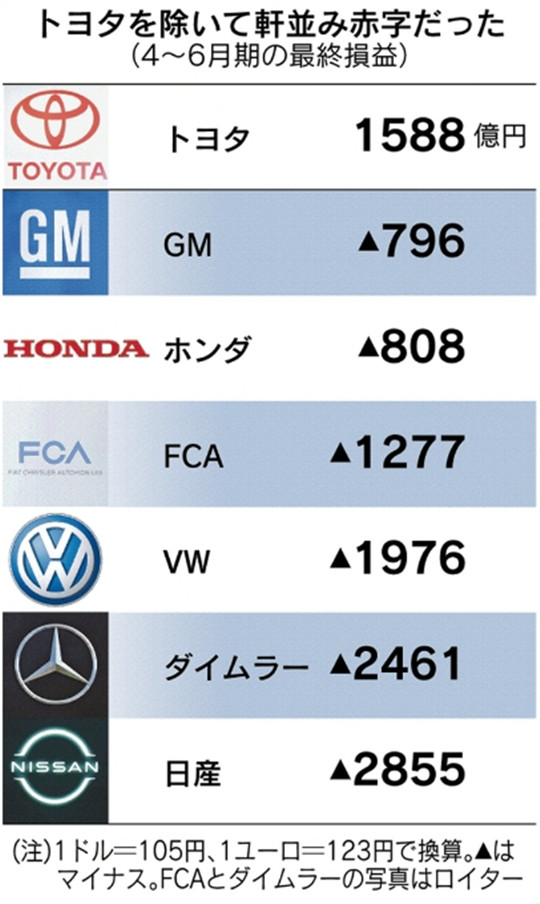

新冠肺炎疫情压顶,几乎所有车企都有同一个愿望,财报业绩能尽快“不挂科”。但是时间行至8月,横向对比已经对外公布4-6月最新数据的制造商们,能向上跳出亏损线桎梏的并不在多数。

欧美阵营遭遇了“集体亏损”,领头羊大众汽车已进入80多年来最艰难的时刻,账本非常难看,福特和通用的多项核心指标亦是不尽如人意;而近在东瀛的日系玩家们,只有丰田和铃木实现盈利,跌跌不休的日产更是创下11年来最糟糕的亏损纪录。

综合考虑到一系列不确定因素,哪怕是勉强不亏损的铃木,至今依旧不敢对外公布全财年的业绩预测,虽然实现了暂时盈利,但该公司下半年依旧有一场更艰难的硬仗要打。正因为此,全球车市的一片哀鸿声中,这一回合的业绩竞赛,似乎只有丰田能勉强合格。

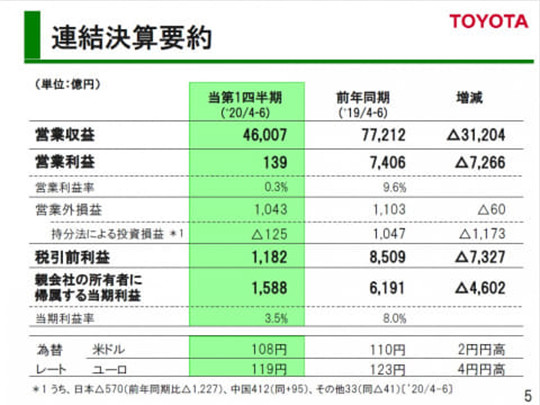

根据丰田2021年3月期第一季度(2020年4-6月)的结算,营业收入几近腰斩,为4.6万亿日元(折合人民币约3032亿元),同比下滑40%;营业利润为139亿日元(折合人民币约9.1亿元),虽维持了盈利,但也只是去年同期7406亿日元(折合人民币约488亿元)的一个零头而已。

在公布最新财季数据的同时,丰田也对本财年的业绩做了预测,营业利润的预期值为5000亿日元(折合人民币约324亿元),较去年同期下降79%,全球汽车销量预计910万辆汽车,同比下滑13%。无论是利润还是销售,都将创下最近 9年的最低水平。

在次贷危机爆发前的10年时间里,丰田一直在跑马圈地的赛道上一路狂奔,每年基本上以50万辆的水平持续增产,既无视内部的降本增效,亦无法更好地聚焦产品的技术实力。在次贷危机结束的2009年3月期财年,丰田合并销量756万辆,同比减少15%,营业利润亏损4610亿日元(折合人民币约299亿元),产销和收益双双重创。

通过10多年的体制强化和内部改革,依托TNGA架构的丰田在抗风险方面已远超越次贷危机时期。那么,在全球车市的一片狼藉里,丰田是如何做到逆势盈利的?新冠肺炎持续影响的阴影之下,提出5000亿日元的年度盈利目标,丰田的底气究竟又在哪里?

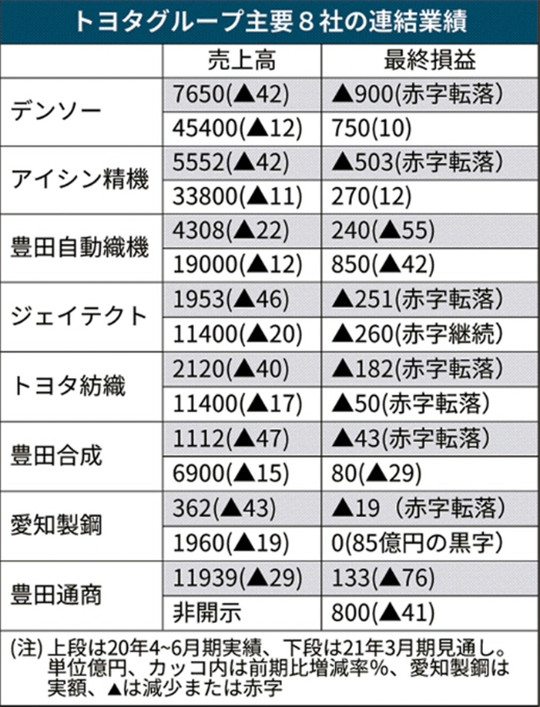

零部件子公司愈发艰难

早在2019年底的新闻发布会,丰田副社长河合满就曾对外坦言了自己对公司的焦虑,丰田降本的效果呈现逐年递减的趋势,除去原材料的市场变动,从成本降低效果除以销售数量的“单车成本效果”来看,与其它竞争对手的差距已越来越明显。

丰田2019年3月期累计降低了约2500亿日元成本,2020年3月期节省的成本也在2500亿日元左右,和此前每年超3000亿日元的数据相比,似乎有些后劲不足。由于营业利润是由销量、汇率、销售奖金等多种因素决定,加上成本降低的效果有所减缓,可能会给中长期的收益蒙上另一层新的阴影。

但是,彼时的利润困局还有另一面真相。

作为Tier 1零部件供应商、且被丰田控股的电装和爱信精机,都在近几年陷入了收益下滑的困境,这些Tier 1供应商业绩逐渐恶化,势必会影响到第二次转包和第三次转包的下游供应商。而身处新四化转型的关键阶段,那些与核心业务关联不大的部门也将被丰田慢慢转包出去,他们此前已把半导体和内燃机板块转移到了电装。

正因为此,轻装上阵的丰田们,可以将开发成本毫无顾虑地投入到创造价值和利润的核心领域,而那些打着“废除重复业务”旗号的供应链变革,其本质正是将盈利的焦虑转移到金字塔下游的零部件供应商们,层层施压,直到“被榨干”的极限。

新冠肺炎压顶,面对已接近“压榨极限”的零部件供应商,丰田又是如何在一线工厂大规模关停、全球销量几近腰斩的艰难环境下,拿下业界少有的“及格勋章”的?

根据丰田旗下多家零部件子公司披露的4-6月最新业绩,在丰田及其它非集团客户持续减产的当下,这些零部件子公司的供货和订单量也停滞不前。除电装和爱信精机外的6家字公司,均预计全财年将出现利润赤字,而在刚过去的4-6月,电装赤字900亿日元(折合人民币约59亿元),亏损数字创下历史最高。

《日本经济新闻》曾在7月底对丰田的“抗疫”进行了一系列追踪,并对该公司下调零部件供应价格一事进行了报道。按照丰田的采购惯例,每年都会与上游零部件供应尚进行1-2次的采购价调整协商,一般会安排在4月和10月进行,但今年价格下调事发突然,在次贷危机以后非常罕见。

虽然丰田官方给出的调价理由是原材料价格下降,但截至目前,该公司已经和大约4万家零部件企业有业务合作关系,降价的影响或将被新冠肺炎疫情持续发酵,进一步加剧上游经销商的业绩恶化。

但值得一提的是,与次贷危机后的2009年3月期财年相比,丰田零部件子公司的抗风险能力已有显著进步。

把时间回溯到十年之前,因为丰田新车销量大规模萎缩,零部件子公司们库存空前膨胀。为了在经济危机中生存,这些子公司彼时急于出售高库存的零部件产品,及至后来价格崩溃,直接导致收益进一步恶化,最终陷入了亏损的恶性循环。

在经历了十年前的那场重创之后,丰田旗下的各零部件公司吸取教训,加强了更加灵活的生产体制。就拿其中的丰田通商来说,全年利润预计为800亿日元(折合人民币约52亿元),虽然同比减少了40%左右,但和次贷危机时期的2009年3月期相比,利润水平几乎翻了一番。

开源与节流

疫情重压下,丰田不仅从供应商那里把“压缩成本”的技能发挥到极致,还开始从经销商处加快“节流”的步伐。业内众所周知,丰田的内部改革已进入非常关键的深水区,而改革的深入性,又在销售渠道方面显现得最为淋漓尽致。

从1956年起,丰田在日本本土市场拥有庞杂的分网体系,甚至在2004年合并了“Vista”和“Netz”之后,仍然有“Toyota”、“Toyopet”、“Corolla”与“Netz”四个品牌/销售网络,对不同的受众人群提供存在区隔的产品。但随着分网策略的老化,丰田在日本本土的新车销售体量在过去几年遇到下滑趋势。

为了提振销量,公司决定逐渐废除按门店类型销售限定车型的模式,改为单店销售全品类车型的新逻辑,提高热销车型和高利润车型的销售集中度。这意味着,消费者未来可在全国任何一家分店购买丰田旗下所有车型。

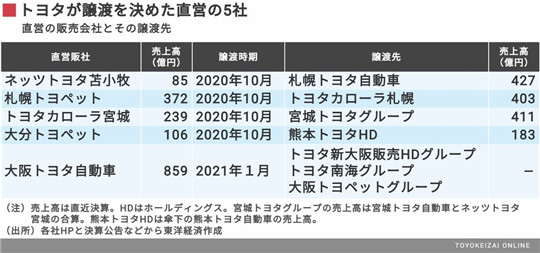

而在今年7月,丰田以大阪府和北海道等区域为据点,将旗下5家全额出资的直营销售公司卖给各地的分公司,截至目前,丰田一直在推进直营销售公司的转让。对于正在加速内部改革的丰田来说,转让直营销售公司是梳理经销商关系的迟早之事,但如此突然且大规模地卖掉多家销售公司,和丰田当下的业绩压力不无关系。

和次贷危机相比,当下的北美是个亮点。

根据丰田对2021年3月期全年的业绩预测,公司将维持5000亿日元(折合人民币约327亿元)的营业盈利预测,从而实现7300亿日元(折合人民币约478亿元)的纯利润,与陷入4600亿日元亏损的2009年3月期相比,营业利润有望改善1万亿日元(折合人民币约655亿元)。

最大的功臣,是北美热销的SUV。时光回溯至次贷危机后的第二年,丰田在北美市场约3100亿日元赤字,占据丰田4600亿日元亏损的67%,横向对比,日本和欧洲分别亏损仅有2300亿日元和1400亿日元。

北美市场最大的变化,是利润率较高的SUV和皮卡等车型销售比例进一步提高。据调查公司Merkrains的数据,丰田2019年在北美的销量约为270万辆,其中SUV约为120万辆,销售占比超过40%,如果加上小型货车(约40万辆),占比将上升至60%。

次贷经济危机爆发前的2007年,丰田在北美的总销量约为270万辆,其中SUV约为60万辆左右,占比只有2019年的一半。随着SUV市场在北美的逐渐扩大,丰田旗下RAV4和汉兰达等车型的销量实现稳步增长,在2017-2018年间,该公司在北美的SUV销量实现了对凯美瑞、卡罗拉等轿车的反超。

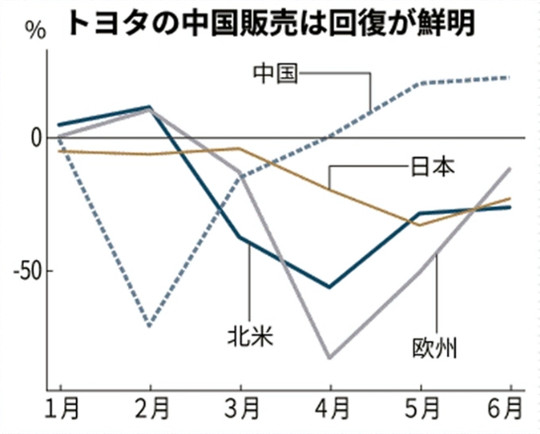

今年上半年,丰田4月在美国的新车销售同比下滑了将近50%,但是到了4-6月已降低到30%左右,及至7月仅仅下滑了19%。

“中国最重要”

丰田章男在财报发布会上强调了两点——

第一,公司的成本降低还有一定空间;

第二,高度肯定了中国市场的业绩贡献。

前文已经提及过,囿于新四化转型的烧钱巨坑,丰田近几年的成本降低额已有减少的倾向。但是在丰田章男等高管看来,新冠肺炎的冲击反而是一次机会,让丰田能够重新审视经营管理的每一个细节,而以TNGA架构的更高效发力为主轴,公司将绞尽脑汁地推出一系列压缩成本的改进方案。

如果新车市场能在下半年逐渐恢复,上述对策正常发挥,丰田2021年3月期财年的成本降低额有可能提升至2000亿-3500亿日元。

丰田在次贷经济危机时期的亏损额为4610亿日元(折合人民币约300亿元),遭遇东日本大地震的2011年3月期则盈利4682亿日元(折合人民币约304亿元),得益于两次危机的反思和结构改革,新冠肺炎冲击下的丰田将比过去两次低谷期更具成本竞争力。

值得一提的是,在疫情中最先走出阴霾的中国市场,在刚过去的4-6月为丰田贡献了48.2万辆的累计销量,和2019年同期的42.2万辆相比增长了14.3%。得益于销量层面的逆势增长,丰田中国业务的营业利润同比提高了202亿日元(折合人民币约13.3亿元)。

从今年1月底开始,丰田在中国市场就受到新冠肺炎的持续影响,2月销量较去年同期减少了将近70%,3月也减少了将近20%,但是到4月就开始转为微增,5月以后就实现了约20%的同比增长。伴随着新车市场的逐渐复苏和新产品的陆续投放,丰田1-7月在中国累计销量同比增长了1%。

销量的强劲,带动了营收和利润的增长。

在今年4-6月,丰田从中国合资公司累计收获了412亿日元(折合人民币约26.7亿元)的利润(股份收益),较上年同期增长了30%。此外,丰田在中国合资公司的营业利润达到558亿日元(折合人民币约36亿元),比上年同期增长57%,均为丰田全球盈利做出了重要贡献。

综合考量中国车市的回暖和丰田下半年的产品投放速度,丰田章男将2020年的中国销售目标定为176万辆,同比将增长8.6%,维持了新冠肺炎爆发前定下的销量目标。

而在过去的2019年,丰田在中国市场整体销售减少8%的环境下依旧逆势增长,累计销售162万辆(同比增加9%),首次超过日本本土的销量(161万辆),约占该公司全球销量的17%,仅次于排名第一的美国。

和竞争对手们相比,丰田不仅是东瀛日本规模最大的汽车制造商,在销售额和利润的维度更是连续多年一骑绝尘,超越大众汽车成为全球“最赚钱车企”。在新冠肺炎“黑天鹅”的突袭下,横向看也只有丰田实现了大幅盈利。

但是,如果我们还是要给丰田上半年的业绩“吹毛求疵”,深挖背后“挤出”利润的撒手锏和财务技巧,这家最赚钱的车企依旧在巨大的业绩压力下上演着“红”与“黑”的碰撞。只是在承压之下,掌门人丰田章男反复强调的“中国最重要”(中国が一番重要だ),已经在实践中成为利润贡献的最大现实。

红与黑,功与过,究其本质仍然是经营哲学之下的取与舍。丰田已经在产业二次革命里成为行业的范本,那么在汽车产业整体转型的当下,如何从丰田身上得到借鉴和规避警示,这个强大的近邻也就成为中国车企们最佳的参照。