报告称,阿斯顿·马丁的目标是潜在潜在首次公开募股的估值接近70亿美元

知情人士说,阿斯顿·马丁(Aston Martin)的目标是在这家英国跑车制造商的潜在首次公开募股中估值高达50亿英镑(合68亿美元)。

知情人士说,这家汽车制造商已经与顾问进行了初步磋商,商谈了包括债务在内的估值,该债务将使其与法拉利相当。

知情人士说,今年计划从2019年开始向利润丰厚的SUV领域扩张,可能会增强投资者对今年IPO的兴趣。

今年晚些时候在伦敦举行的阿斯顿·马丁股票出售将巩固该品牌的卷土重来,并标志着英国在英国于2019年3月与欧盟决裂之前对英国公司的投资者胃口的重大考验。

该公司去年自2008年以来首次超过5,000架交付,并且预计将超过其2017年的指导,调整后EBITDA至少为2.43亿美元,营收超过11.4亿美元。

知情人士说,此次估值只是初步估算,由于顾问也在考虑该汽车制造商的其他选择,因此尚未就可能的上市做出任何决定。

总部位于英格兰盖登的公司发言人西蒙•斯普罗勒(Simon Sproule)表示:“从政策上讲,阿斯顿·马丁不对有关未来所有权或资本重组的猜测发表评论。”该汽车制造商由拒绝置评的Investindustrial Advisors和科威特投资有限公司(Kuwaiti Investment Dar)所控制。

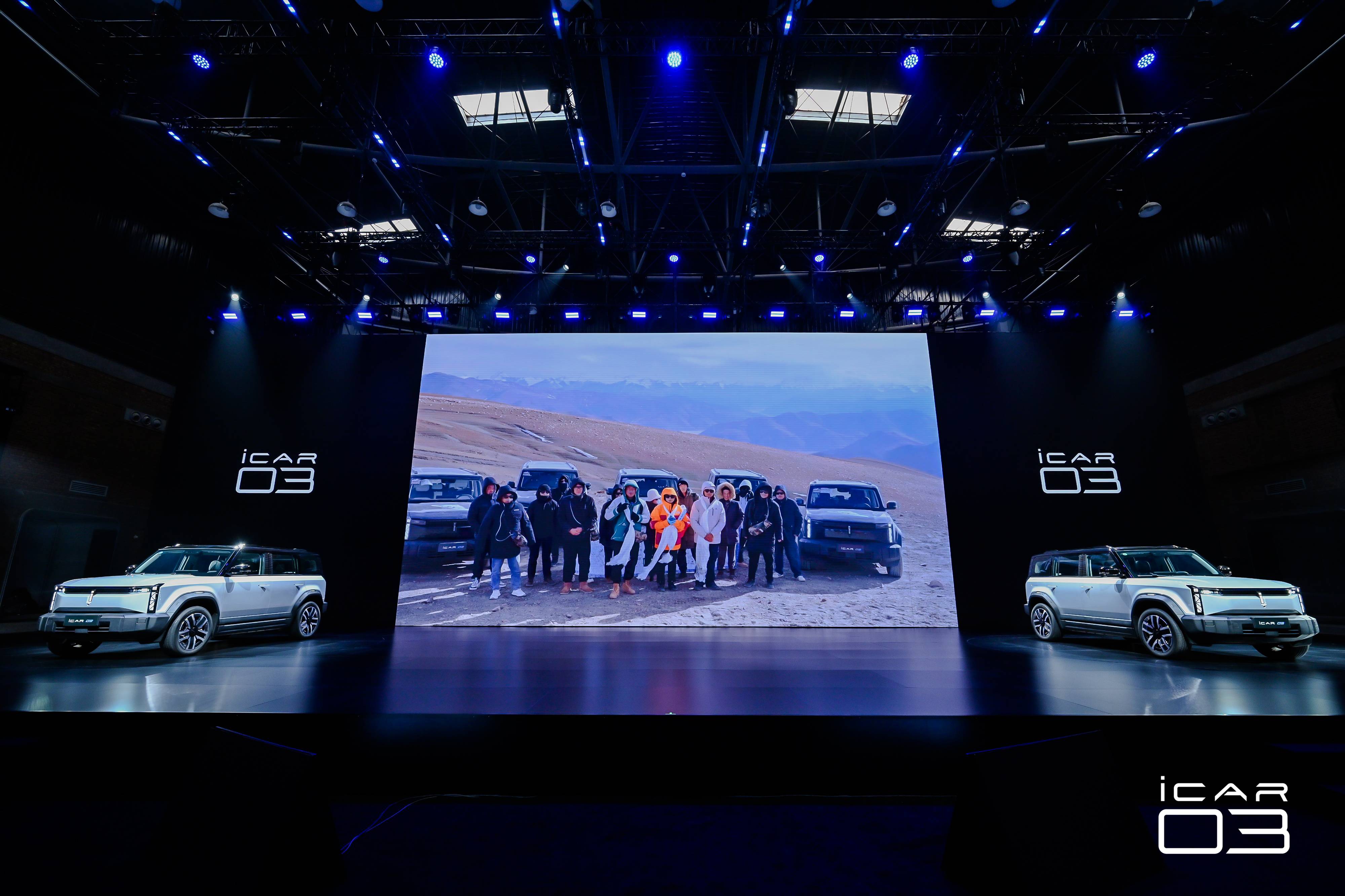

DBX SUV

阿斯顿·马丁将于明年在威尔士的新工厂开始生产DBX SUV。该公司在11月表示,其新的15万美元Vantage车型已售罄了2018年几乎全部生产能力。

根据彭博汇编的数据,法拉利目前的股票市值约为214亿美元,企业价值约为2018年预期利息,税项,折旧和摊销前收益的18.5倍。这家意大利汽车制造商在第三季度公布了超过30%的调整后EBITDA利润率,这一难得的成就使该公司跻身苹果或奢侈品制造商LVMH和Gucci的行列。